CHƯƠNG TRÌNH HOÀN PHÍ GIAO DỊCH ĐẾN 10$/LOT GOLD TỪ XM VIETNAM

CAN THIỆP NGOẠI HỐI CỦA CÁC NGÂN HÀNG TRUNG ƯƠNG: CÁC ĐIỂM THẢO LUẬN CHÍNH

Các ngân hàng trung ương thường cho rằng cần phải can thiệp vào thị trường ngoại hối để bảo vệ giá trị đồng tiền quốc gia của họ. Các ngân hàng trung ương có thể đạt được điều này bằng cách mua hoặc bán dự trữ ngoại hối hoặc đơn giản bằng cách đề cập rằng một loại tiền tệ cụ thể được định giá thấp hơn hoặc cao hơn, cho phép những người tham gia thị trường ngoại hối thực hiện phần còn lại. Bài viết này xem xét các loại can thiệp khác nhau của ngân hàng trung ương và các thông tin quan trọng cần ghi nhớ trước khi giao dịch.

CAN THIỆP NGOẠI HỐI LÀ GÌ?

Can thiệp ngoại hối là quá trình ngân hàng trung ương mua hoặc bán ngoại tệ nhằm cố gắng ổn định tỷ giá hối đoái hoặc điều chỉnh sự sai lệch trên thị trường ngoại hối. Điều này thường đi kèm với sự điều chỉnh tiếp theo của ngân hàng trung ương đối với nguồn cung tiền để bù đắp bất kỳ tác động dây chuyền không mong muốn nào trong nền kinh tế địa phương.

Cơ chế được đề cập ở trên, được gọi là “can thiệp vô hiệu hóa” và sẽ được thảo luận sau cùng với các phương pháp can thiệp tiền tệ khác.

LÀM THẾ NÀO CÁC NHÀ GIAO DỊCH NGOẠI HỐI CÓ THỂ GIAO DỊCH VỚI SỰ CAN THIỆP CỦA NGÂN HÀNG TRUNG ƯƠNG

Các nhà giao dịch phải ghi nhớ rằng khi các ngân hàng trung ương can thiệp vào thị trường ngoại hối, các động thái có thể cực kỳ biến động. Do đó, điều cần thiết là đặt tỷ lệ rủi ro phù hợp và sử dụng quản lý rủi ro thận trọng.

Các ngân hàng trung ương can thiệp vào thị trường ngoại hối khi xu hướng hiện tại đi ngược lại với hướng mà ngân hàng trung ương mong muốn về tỷ giá hối đoái. Do đó, giao dịch xung quanh sự can thiệp của ngân hàng trung ương rất giống với giao dịch đảo chiều.

Ngoài ra, thị trường ngoại hối có xu hướng dự đoán sự can thiệp của ngân hàng trung ương, nghĩa là không có gì lạ khi thấy các chuyển động đi ngược lại xu hướng dài hạn trong những thời điểm dẫn đến sự can thiệp của ngân hàng trung ương. Vì không có gì đảm bảo rằng các nhà giao dịch có thể tìm kiếm xu hướng mới xuất hiện trước khi thực hiện giao dịch.

TẠI SAO CÁC NGÂN HÀNG TRUNG ƯƠNG CAN THIỆP VÀO THỊ TRƯỜNG NGOẠI HỐI?

Các ngân hàng trung ương thường đồng ý rằng sự can thiệp là cần thiết để kích thích nền kinh tế hoặc duy trì tỷ giá hối đoái mong muốn. Các ngân hàng trung ương thường sẽ mua ngoại tệ và bán nội tệ nếu đồng nội tệ tăng giá đến mức khiến hàng xuất khẩu trong nước trở nên đắt đỏ hơn đối với các quốc gia nước ngoài. Do đó, các ngân hàng trung ương cố tình thay đổi tỷ giá hối đoái để mang lại lợi ích cho nền kinh tế địa phương.

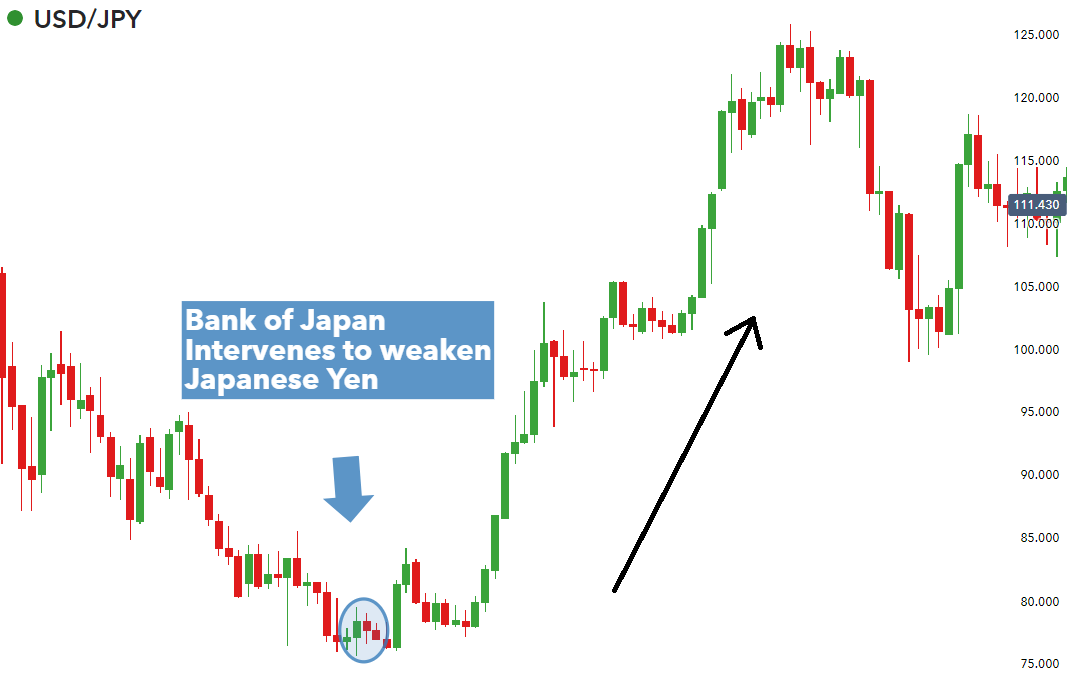

Dưới đây là một ví dụ về sự can thiệp thành công của ngân hàng trung ương để đối phó với sức mạnh của đồng Yên Nhật so với đồng Dollar Mỹ. Ngân hàng Nhật Bản cho rằng tỷ giá hối đoái là không thuận lợi và đã nhanh chóng can thiệp để giảm giá đồng Yên, dẫn đến việc cặp USD/JPY tăng giá cao hơn. Sự can thiệp diễn ra trong khoảng thời gian được mô tả bởi vòng tròn màu xanh lam và hiệu quả đã được nhận ra ngay sau đó.

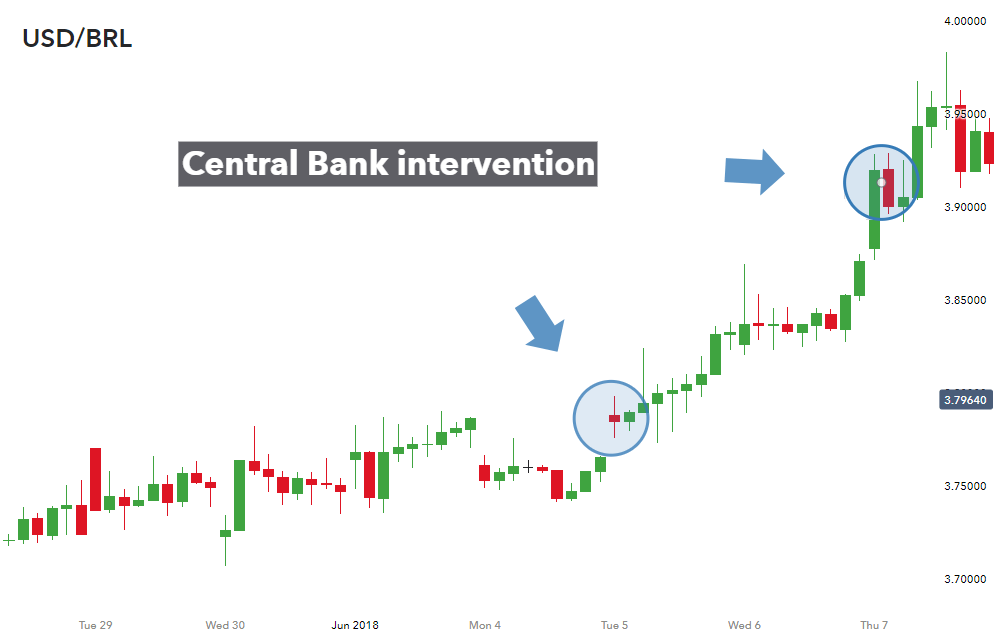

Mặc dù hầu hết các can thiệp của ngân hàng trung ương đều thành công, nhưng vẫn có những trường hợp không thành công. Biểu đồ bên dưới mô tả một ví dụ can thiệp tiền tệ trong cặp tiền tệ USD/BRL (Real Brazil). Biểu đồ nêu bật cả hai trường hợp mà ngân hàng trung ương đã can thiệp để ngăn chặn sự suy giảm của đồng Real Brazil. Rõ ràng là cả hai kịch bản đều không thể ngay lập tức củng cố đồng Real so với đồng Dollar Mỹ khi đồng Dollar tiếp tục tăng cao hơn và cao hơn.

CAN THIỆP TIỀN TỆ HOẠT ĐỘNG NHƯ THẾ NÀO?

Các ngân hàng trung ương có quyền lựa chọn các loại can thiệp khác nhau để sử dụng. Đây có thể là trực tiếp hoặc gián tiếp. Can thiệp trực tiếp, có tác động ngay lập tức đến thị trường ngoại hối, trong khi can thiệp gián tiếp đạt được các mục tiêu của ngân hàng trung ương thông qua các biện pháp ít xâm lấn hơn. Dưới đây là các ví dụ về can thiệp trực tiếp và gián tiếp:

- Can thiệp trực tiếp: Đây thường là ý nghĩa của mọi người khi đề cập đến sự can thiệp của ngân hàng trung ương. Nó liên quan đến việc ngân hàng trung ương mua và bán cả ngoại tệ và nội tệ để đẩy tỷ giá hối đoái đến một mức mục tiêu. Chính quy mô thuần túy của các giao dịch này đã di chuyển thị trường.

- Jawboning: đây là một ví dụ về can thiệp ngoại hối gián tiếp, theo đó một ngân hàng trung ương đề cập rằng họ có thể can thiệp vào thị trường nếu đồng nội tệ đạt đến một mức không mong muốn nhất định. Phương pháp này, đúng như tên gọi, nói nhiều hơn là can thiệp thực tế. Với việc ngân hàng trung ương sẵn sàng can thiệp, các nhà giao dịch sẽ cùng nhau đưa tiền tệ trở lại mức dễ chấp nhận hơn.

- Can thiệp phối hợp: Đây là sự kết hợp giữa can thiệp gián tiếp và can thiệp trực tiếp và có hiệu quả nhất khi nhiều ngân hàng trung ương bày tỏ mối quan ngại giống nhau về tỷ giá hối đoái. Nếu một số ngân hàng trung ương tăng cường nỗ lực điều chỉnh, có khả năng là một trong số họ thực sự tiến hành can thiệp hoạt động để thúc đẩy tỷ giá hối đoái theo hướng mong muốn.

- Can thiệp vô hiệu hoá: Can thiệp vô hiệu hóa bao gồm 2 hành động từ ngân hàng trung ương nhằm tác động đến tỷ giá hối đoái và đồng thời giữ nguyên cơ sở tiền tệ. Điều này bao gồm 2 bước: Mua hoặc bán ngoại tệ và nghiệp vụ thị trường mở (bán hoặc mua chứng khoán chính phủ) có cùng quy mô như giao dịch đầu tiên.

Mạnh Hùng – Biên tập & dịch nội dung

Theo Snow Rich

Mô tả: CSGVN.COM không phải một tổ chức đầu tư hoặc kêu gọi, tư vấn đầu tư tài chính hay môi giới chứng khoán. Giao dịch tài chính có mức độ rủi ro cao đối với vốn của bạn và bạn chỉ nên giao dịch với số tiền mà bạn có thể mất. Giao dịch tài chính có thể không phù hợp với tất cả các nhà đầu tư, vì vậy hãy đảm bảo rằng bạn hiểu đầy đủ các rủi ro liên quan và tìm kiếm lời khuyên độc lập nếu cần. Tất cả các tài liệu trên trang CSGVN.COM của chúng tôi chỉ nhằm các mục đích tổng hợp tài liệu/cung cấp thông tin khách quan, và không bao gồm cũng không được coi là bao gồm các tư vấn tài chính, đầu tư, giao dịch, khuyến nghị giao dịch, một lời chào mời, hoặc là một sự xúi giục giao dịch các sản phẩm tài chính. CSGVN.COM duy trì hoạt động dựa trên chi phí quảng cáo của các "nhãn hàng"; những quảng cáo được yêu cầu đều được kiểm duyệt để chắc chắn rằng không độc hại với người dùng. Tuy nhiên người dùng cũng nên tìm hiểu và cân nhắc kỹ lưỡng trước khi sử dụng bất kỳ dịch vụ nào tại bất kỳ nơi đâu trên Thế giới. Nếu có bất kỳ nội dung khách quan hoặc hoạt động vi phạm hiến pháp, pháp luật Việt Nam thì CSGVN.COM sẽ đóng cửa website ngay lập tức khi có yêu cầu của Nhà nước.