CHƯƠNG TRÌNH HOÀN PHÍ GIAO DỊCH ĐẾN 10$/LOT GOLD TỪ XM VIETNAM

MÔ HÌNH NẾN LÀ GÌ?

Nến là một thanh đơn thể hiện biến động giá của một tài sản cụ thể trong một khoảng thời gian cụ thể. Thông tin nó hiển thị bao gồm giá mở, giá cao, giá thấp và giá đóng trong khoảng thời gian đó.

Các mô hình nến tính đến một hoặc nhiều nến để hỗ trợ các nhà giao dịch kỹ thuật phát triển các suy luận về chuyển động trong tương lai và mô hình giá của tài sản cơ bản. Chúng được hiển thị bằng đồ họa trên biểu đồ, được sử dụng để phân tích thị trường.

MÔ HÌNH NẾN CÓ THỂ TĂNG HOẶC GIẢM

Để nhận biết và áp dụng các mẫu hình nến được sử dụng phổ biến nhất vào chiến lược giao dịch, nhà giao dịch cần hiểu ý nghĩa các mẫu này có thể ảnh hưởng đến hướng (xu hướng) thị trường như thế nào. Bảng dưới đây tóm tắt 2 loại biến động giá chính mà nến có thể chỉ ra. Nhiều mẫu trong số này được nêu trong danh sách 10 mẫu hàng đầu dưới đây.

Mô hình nến tăng giá:

| MÔ HÌNH NẾN | PHƯƠNG HƯỚNG |

|---|---|

| Sao Mai | Tăng giá (Đảo ngược) |

| Nhấn chìm tăng giá | Tăng giá (Đảo ngược) |

| Doji | Tăng/Giảm (Do dự) |

| Cây búa | Tăng giá (Đảo ngược) |

| Harami tăng giá | Tăng giá (Đảo ngược) |

| Mẫu xỏ khuyên | Tăng giá (Đảo ngược) |

| Thanh bên trong | Tăng giá (Tiếp theo) |

| Bóng dài | Tăng/Giảm (Đảo ngược) |

Mô hình nến giảm giá:

| MÔ HÌNH NẾN | PHƯƠNG HƯỚNG |

|---|---|

| Sao hôm | Giảm giá (Đảo ngược) |

| Nhấn chìm giảm giá | Giảm giá (Đảo ngược) |

| Doji | Giảm giá/tăng giá (Do dự) |

| Harami giảm giá | Giảm giá (Đảo ngược) |

| Mây đen che phủ | Giảm giá (Đảo ngược) |

| Thanh bên trong | Giảm/Tăng (Tiếp theo) |

| Bấc dài | Giảm/Tăng (Đảo chiều) |

| Sao băng | Giảm giá (Đảo ngược) |

10 MẪU NẾN HÀNG ĐẦU MÀ NHÀ GIAO DỊCH NÊN BIẾT

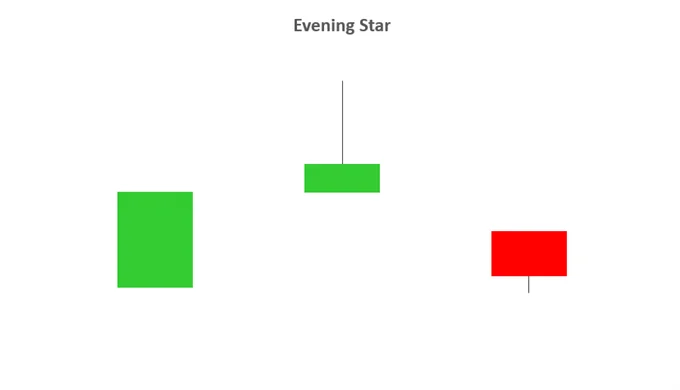

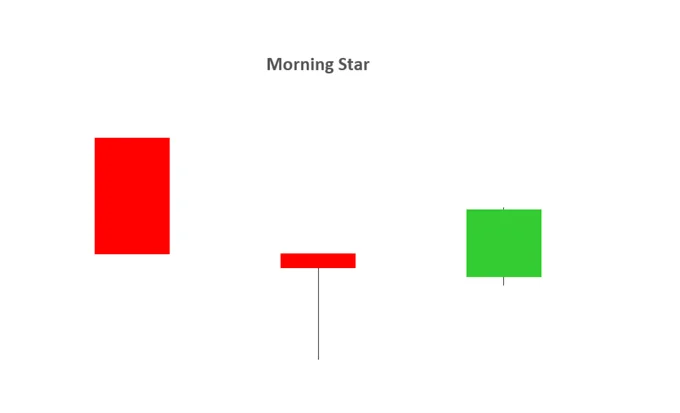

1 – SAO HÔM VÀ SAO MAI

- Các mô hình nến sao hôm và sao mai xuất hiện ở cuối các xu hướng tăng/giảm tương ứng và có xu hướng biểu thị các mô hình đảo chiều.

- Những cái tên này xuất phát từ sự sắp xếp hình ngôi sao.

- Như bạn có thể thấy từ hình ảnh bên dưới, nến đầu tiên nằm theo hướng của xu hướng, theo sau là nến tăng hoặc giảm có thân nhỏ. Nến thứ 3 được nhìn theo hướng đảo chiều, lý tưởng nhất là giá đóng cửa vượt qua điểm giữa của nến đầu tiên.

- Giao dịch mô hình nến này sẽ yêu cầu một nến xác nhận theo hướng đảo chiều tương ứng

ví dụ: các nhà giao dịch sẽ tìm kiếm một cây nến giảm giá sau ngôi sao hôm.

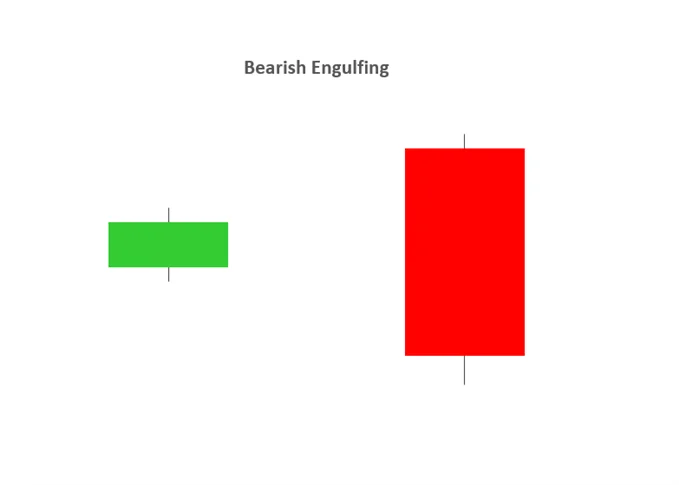

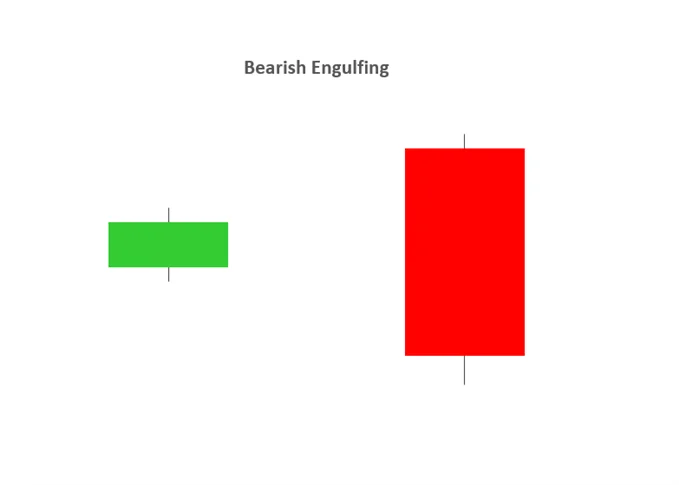

2 – NHẤN CHÌM TĂNG/GIẢM

- Mô hình nến nhấn chìm tăng hoặc giảm có thể chỉ ra mô hình đảo chiều.

- Sự hình thành nến nhấn chìm tăng giá cho thấy phe mua áp đảo phe bán. Như mô hình bên dưới cho thấy, thân màu xanh lá cây (giá tăng) bao phủ hoàn toàn thân nến đầu tiên (giá giảm).

- Mô hình nến nhấn chìm giảm giá là nến nhỏ màu xanh lá cây (hoặc tăng giá), theo sau là nến đỏ (giảm giá) lớn hơn bao phủ nến xanh nhỏ.

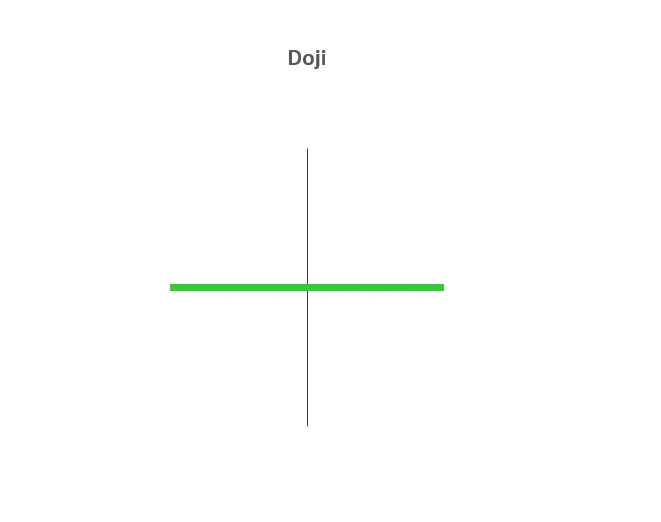

3 – DOJI

- Mẫu biểu đồ nến Doji có liên quan đến sự thiếu quyết đoán trên thị trường của tài sản cơ bản. Điều này có thể có nghĩa là sự đảo ngược tiềm năng của xu hướng hiện tại hoặc sự hợp nhất.

- Mô hình này có thể xảy ra ở đầu xu hướng tăng, đáy xu hướng giảm hoặc ở giữa xu hướng.

- Bản thân nến có thân nến cực kỳ nhỏ nằm giữa bóng trên và bóng dưới dài.

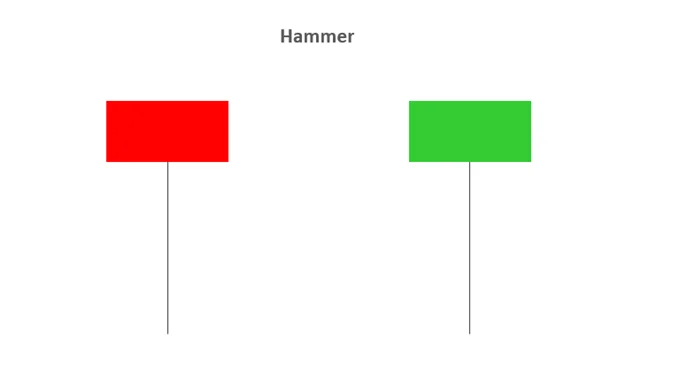

4 – NẾN BÚA

- Nến Hammer được xem như một sự đảo chiều tăng giá thường xảy ra ở đáy của một xu hướng giảm.

- Sự hình thành nến này bao gồm một thân nến nhỏ, trong đó giá mở, cao, thấp và đóng gần như giống nhau. Có một bóng dài phía dưới bên dưới thân nến, chiều dài này phải dài hơn gấp đôi chiều dài của thân nến. Thân có thể tăng hoặc giảm, tuy nhiên tăng giá được coi là thuận lợi hơn.

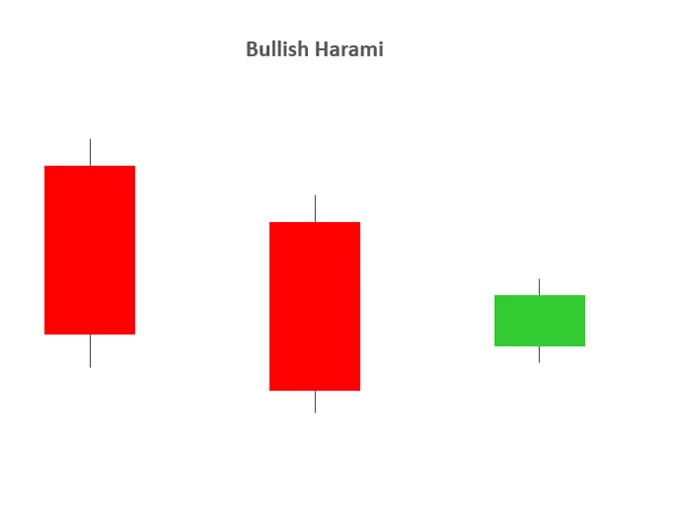

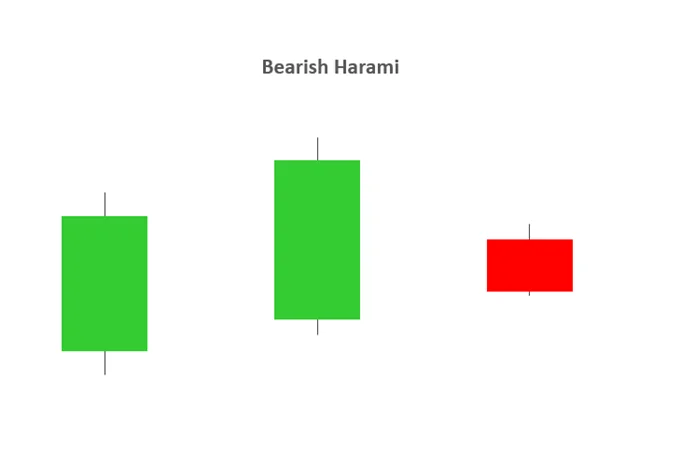

5 – HARAMI TĂNG VÀ GIẢM

- Harami tăng hoặc giảm có thể chỉ ra các mô hình đảo chiều .

- Từ “Harami” có nghĩa là “có thai” trong tiếng Nhật và tên này được đặt cho mẫu nến này vì nó giống với một phụ nữ đang mang thai. Cây nến thứ 2 trong mô hình phải nằm trong thân cây nến đầu tiên như trong hình bên dưới. Điều này đúng cho cả Harami tăng giá và giảm giá.

- Xu hướng giảm đi trước Harami tăng giá và xu hướng tăng đi trước Harami giảm giá.

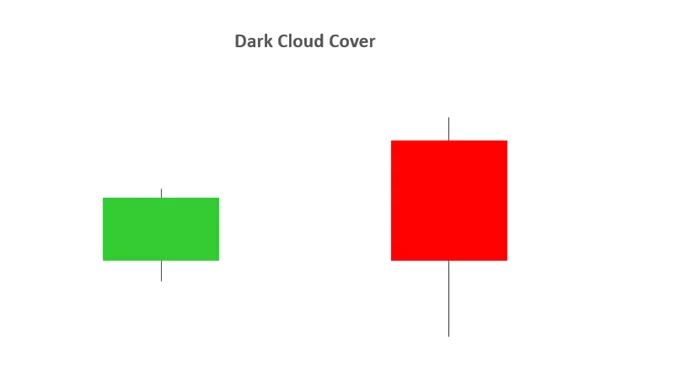

6 – MÂY ĐEN CHE PHỦ

- Mẫu Dark Cloud Cover được xem là mẫu đảo chiều giảm giá.

- Mô hình nến này phải xảy ra trong một xu hướng tăng. Như đã thấy trong hình bên dưới, nến tăng được theo sau bởi nến giảm.

- Nến giảm giá này phải xác nhận một số tiêu chí nhất định để xác thực mẫu Dark Cloud Cover:

1. Giá mở cửa phải cao hơn giá đóng cửa của ngày hôm trước.

2. Giá đóng cửa phải đóng cửa dưới điểm giữa của nến tăng trước đó.

- Mẫu Dark Cloud Cover trông tương tự như mẫu Bearish Engulfing. Sự khác biệt giữa 2 loại này liên quan đến nến thứ 2. Mô hình Bearish Engulfing có nến thứ hai mở ở trên mức đóng của nến thứ nhất, trong khi Dark Cloud Cover mở ở trên mức cao của nến đầu tiên và đóng dưới điểm giữa của thân nến đầu tiên.

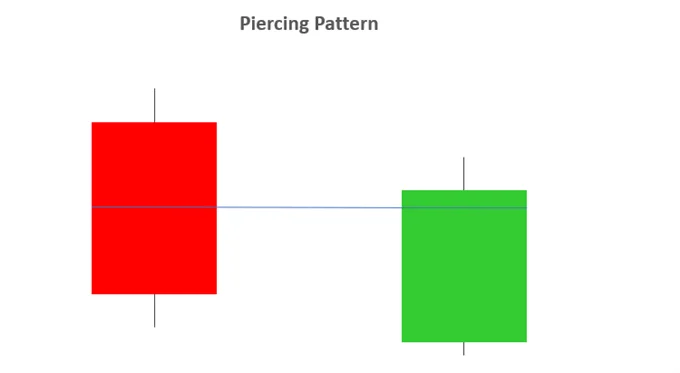

7 – MẪU NẾN XUYÊN THỦNG

- Mô hình xuyên thủng được xem như một mô hình nến đảo chiều tăng giá, ở cuối một xu hướng giảm hoặc trong một đợt thoái lui trong một xu hướng tăng hoặc ở mức hỗ trợ.

- Có 2 thành phần của sự hình thành Mô hình xuyên thủng:

1. Nến giảm giá

2. Nến tăng giá

- Mô hình xuyên phá xảy ra khi một cây nến tăng giá (thứ hai) đóng cửa phía trên giữa cây nến giảm giá (đầu tiên) trong một thị trường có xu hướng giảm.

- Giá mở cửa của cây nến thứ hai sẽ giảm xuống khi thị trường mở cửa và sau đó đóng cửa trên điểm giữa của cây nến trước đó như được chỉ ra bên dưới.

- Cả hai mẫu Piercing và Dark Cloud Cover đều có những đặc điểm tương tự nhau. Sự khác biệt là đường xuyên là mô hình đảo chiều tăng giá như đã đề cập ở trên, trong khi mô hình Dark Cloud Cover là mô hình đảo chiều giảm giá.

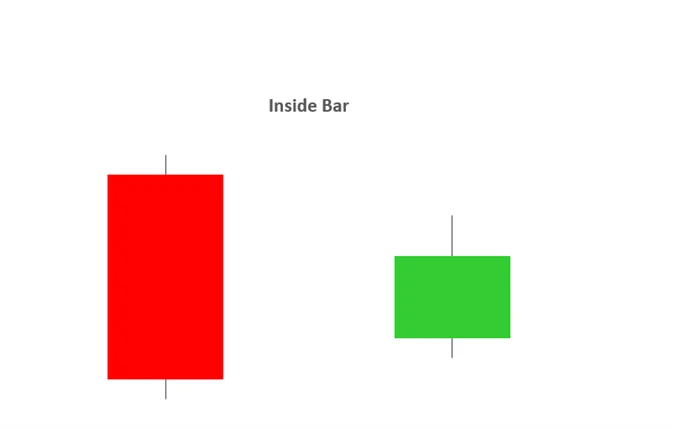

8 – THANH BÊN TRONG

- Mẫu Inside Bar được sử dụng trong các thị trường có xu hướng, trong đó mức cao và thấp của Inside bar nằm trong các tham số của nến trước đó hoặc “thanh mẹ”.

- Inside Bar được giao dịch theo hướng của xu hướng, nếu thị trường đang trong xu hướng giảm, nhà giao dịch sẽ tìm cách tiếp tục vị thế bán với sự hiện diện của Inside Bar. Tương tự được áp dụng trong một xu hướng tăng.

- Giao dịch theo hướng của xu hướng không phải lúc nào cũng được xác định trước vì các mức hỗ trợ/kháng cự chính có thể chỉ ra sự đảo chiều. Về mặt cổ điển, điểm vào lệnh của nhà giao dịch được đặt ở trên hoặc dưới mức cao hoặc thấp của thanh mẹ tùy thuộc vào hướng giao dịch.

- Inside bar cũng tương tự như mô hình nến harami tăng hoặc giảm. Sự khác biệt chính là với Inside Bar, mức cao và mức thấp được xem xét trong khi phần thân thực bị bỏ qua.

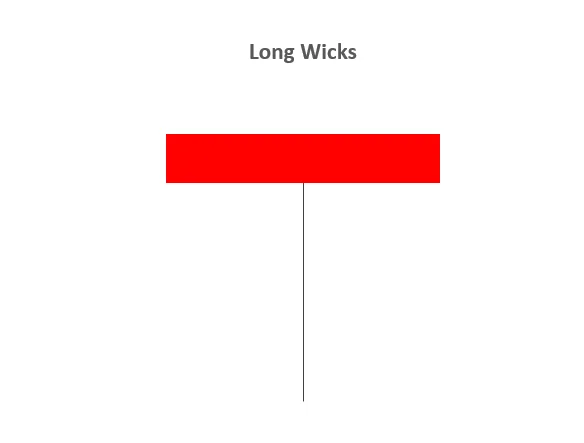

9 – BÓNG DÀI

Các mô hình nến Long Wicks thường biểu thị sự đảo chiều trong xu hướng .

- Bóng dài xảy ra khi giá được kiểm tra và sau đó bị từ chối. Bóng chỉ ra giá bị từ chối.

- Xác định xu hướng là quan trọng để giải thích tầm quan trọng của Bóng dài.

- Việc xác định các mức chính và hành động giá thường được sử dụng kết hợp với các mẫu Bóng dài.

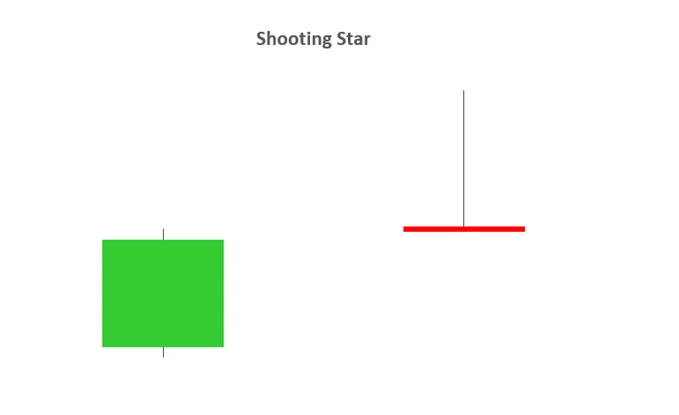

10 – Shooting Star

- Shooting Star là một cây nến giảm giá có bóng trên dài, bóng dưới rất ít hoặc không có và thân nến nhỏ gần mức thấp nhất trong ngày. Nó xuất hiện sau một xu hướng tăng và có khả năng báo hiệu sự đảo ngược xu hướng.

- Khoảng cách giữa giá cao nhất và giá mở cửa của nến phải lớn hơn gấp đôi thân nến. Khoảng cách giữa giá thấp nhất trong ngày và giá đóng cửa phải rất nhỏ hoặc không tồn tại.

Mạnh Hùng – Biên tập nội dung

Mô tả: CSGVN.COM không phải một tổ chức đầu tư hoặc kêu gọi, tư vấn đầu tư tài chính hay môi giới chứng khoán. Giao dịch tài chính có mức độ rủi ro cao đối với vốn của bạn và bạn chỉ nên giao dịch với số tiền mà bạn có thể mất. Giao dịch tài chính có thể không phù hợp với tất cả các nhà đầu tư, vì vậy hãy đảm bảo rằng bạn hiểu đầy đủ các rủi ro liên quan và tìm kiếm lời khuyên độc lập nếu cần. Tất cả các tài liệu trên trang CSGVN.COM của chúng tôi chỉ nhằm các mục đích tổng hợp tài liệu/cung cấp thông tin khách quan, và không bao gồm cũng không được coi là bao gồm các tư vấn tài chính, đầu tư, giao dịch, khuyến nghị giao dịch, một lời chào mời, hoặc là một sự xúi giục giao dịch các sản phẩm tài chính. CSGVN.COM duy trì hoạt động dựa trên chi phí quảng cáo của các "nhãn hàng"; những quảng cáo được yêu cầu đều được kiểm duyệt để chắc chắn rằng không độc hại với người dùng. Tuy nhiên người dùng cũng nên tìm hiểu và cân nhắc kỹ lưỡng trước khi sử dụng bất kỳ dịch vụ nào tại bất kỳ nơi đâu trên Thế giới. Nếu có bất kỳ nội dung khách quan hoặc hoạt động vi phạm hiến pháp, pháp luật Việt Nam thì CSGVN.COM sẽ đóng cửa website ngay lập tức khi có yêu cầu của Nhà nước.