CHƯƠNG TRÌNH HOÀN PHÍ GIAO DỊCH ĐẾN 10$/LOT GOLD TỪ XM VIETNAM

LẠM PHÁT LÀ GÌ?

Lạm phát là sự gia tăng giá hàng hóa và dịch vụ trong một nền kinh tế trong một khoảng thời gian và thường được biểu thị dưới dạng phần trăm (%).

Ví dụ: nếu lạm phát là 2%, điều này cho thấy giá (trung bình) cao hơn 2% so với giai đoạn trước. Do đó, nếu một chai nước có giá 1USD vào năm ngoái thì năm nay nó sẽ vào khoảng 1,02USD. Lạm phát có thể dẫn đến những chi phí lớn cho nền kinh tế khi sức mua của các cá nhân giảm.

GIẢM PHÁT

Giảm phát ngược lại với lạm phát khi giá giảm. Điều này cho thấy nhu cầu về hàng hóa và dịch vụ thấp và thường dẫn đến lãi suất thấp. Giảm phát ít khi xuất hiện ở các nước phát triển.

STAGFLATION VS HYPERINFLATION

Lạm phát đình trệ xảy ra khi một nền kinh tế trì trệ (tăng trưởng thấp) nhưng lạm phát vẫn phổ biến. Điều này có thể xảy ra khi các yếu tố bên ngoài tác động đến nền kinh tế chẳng hạn như giá dầu.

Siêu lạm phát là một tỷ lệ lạm phát cực kỳ cao trong một nền kinh tế. Siêu lạm phát có thể được gây ra bởi sự gia tăng cung tiền, hậu quả là dẫn đến chi tiêu của người tiêu dùng tăng lên và nhu cầu về hàng hóa và dịch vụ cao hơn.

Cả giảm phát và siêu lạm phát đều có thể gây bất lợi cho nền kinh tế và có thể dẫn đến tỷ lệ thất nghiệp cao hơn và tăng trưởng thấp hơn. Điều này làm cho vai trò của các ngân hàng trung ương trở nên cực kỳ quan trọng để kiểm soát lạm phát vì sự thiếu ổn định có thể dẫn đến các trường hợp tiêu cực.

ĐO LƯỜNG LẠM PHÁT

Chỉ số giá tiêu dùng (CPI)

Đây là một trong những cách đo lường lạm phát phổ biến hơn, tính toán lạm phát dựa trên rổ hàng hóa và dịch vụ thường được gọi là “chỉ số giá tiêu dùng”. Các chỉ số giá tiêu dùng phổ biến là Chỉ số giá tiêu dùng (CPI) và Chỉ số giá bán lẻ (RPI). Những biện pháp này liên quan đến lạm phát mà người tiêu dùng trải qua hàng ngày. Mỗi ngân hàng trung ương phải đối mặt với những khó khăn riêng trong việc lựa chọn các mặt hàng phù hợp để đưa vào tính toán lạm phát của họ.

CPI cốt lõi so với CPI

Hai cụm từ phổ biến khi xử lý lạm phát là CPI “core” và “headline”. Yếu tố khác biệt giữa 2 thuật ngữ này khá đơn giản. CPI cơ bản đề cập đến việc loại bỏ giá lương thực và năng lượng khỏi Chỉ số giá tiêu dùng trong khi CPI bao gồm cả giá lương thực và năng lượng.

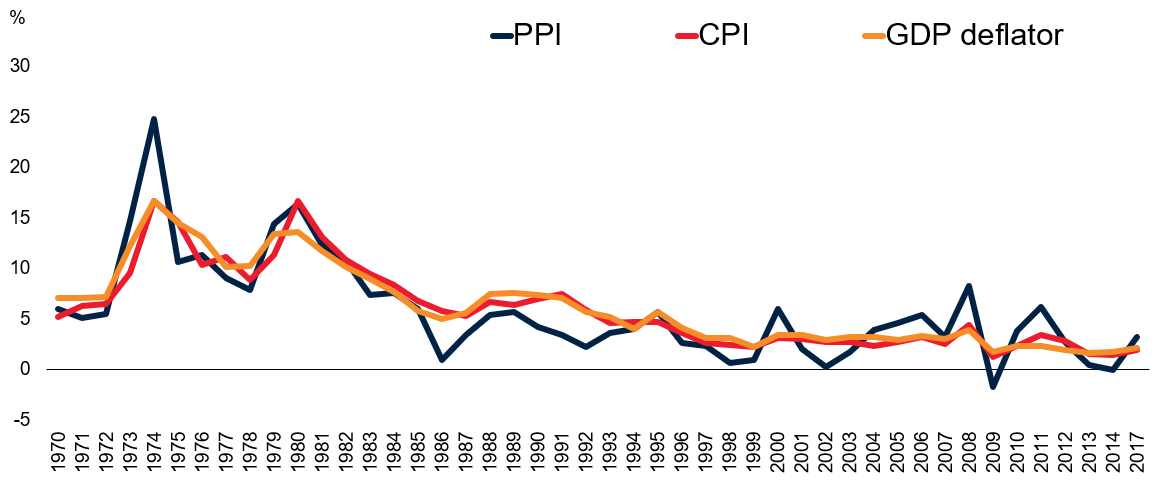

Chỉ số giá sản xuất (PPI)

Chỉ số giá sản xuất (PPI) tập trung vào lạm phát ở giai đoạn đầu của quá trình sản xuất, có thể cung cấp thông tin cần thiết cho các nhà sản xuất và ngành. Biểu đồ dưới đây cho thấy sự so sánh lịch sử giữa các thước đo lạm phát khác nhau (CPI, PPI và Chỉ số giảm phát GDP). Rõ ràng PPI là biến động mạnh nhất, điều này có thể được giải thích một phần là do các nhà sản xuất không thể chuyển các chi phí liên quan sang người tiêu dùng trong các giai đoạn khó khăn như khủng hoảng tài chính toàn cầu.

Giảm phát GDP

Một cách khác để đo lường lạm phát là thông qua chỉ số giảm phát GDP chỉ tính đến hàng hóa trong nước trong khi CPI hoặc RPI cũng bao gồm cả hàng hóa nước ngoài. Điểm khác biệt chính thứ 2 là phương pháp giảm phát GDP bao gồm tất cả hàng hóa và dịch vụ trong khi CPI hoặc RPI chỉ đo lường giá hàng hóa và dịch vụ mà người tiêu dùng mua. Bởi vì chỉ số giảm phát GDP không bị hạn chế bởi một rổ hàng hóa cố định, nên nó có lợi thế hơn các chỉ số khác.

Chỉ số giảm phát GDP = (GDP danh nghĩa/GDP thực tế) x 100

Mỗi biện pháp có các thuộc tính riêng biệt có thể thu hút các cá nhân khác nhau. Do đó, không có cách “tốt nhất” để tính toán lạm phát mà thay vào đó, mỗi biện pháp có các khía cạnh độc đáo sẽ phù hợp với các yêu cầu và ứng dụng khác nhau.

PPI SO VỚI CPI SO VỚI GIẢM PHÁT GDP

Nguồn lạm phát

Lạm phát có thể bắt đầu thông qua nhiều con đường độc lập hoặc kết hợp. Dưới đây là một số nguồn lạm phát chính có thể gây khó khăn cho bất kỳ quốc gia nào trên toàn cầu:

Tỷ giá hối đoái

Đồng nội tệ suy yếu có nghĩa là cần nhiều nội tệ hơn để mua hàng nhập khẩu. Chi phí gia tăng này được chuyển cho người tiêu dùng cuối cùng và có thể góp phần gây ra lạm phát.

Giá hàng hóa thiết yếu

Hầu hết các nhà sản xuất yêu cầu đầu vào để sản xuất một loại hàng hóa nhất định. Những thứ này thường ở dạng hàng hóa như quặng sắt hoặc dầu mỏ. Nếu những đầu vào này tăng giá, thì những chi phí đó có thể được chuyển sang người tiêu dùng và chi phí cao hơn là một dạng lạm phát.

Lãi suất

Về mặt lý thuyết, lãi suất thấp hơn dẫn đến người tiêu dùng chi tiêu nhiều hơn, cuối cùng dẫn đến nhu cầu và chi phí hàng hóa cao hơn và sẽ dẫn đến lạm phát.

Nợ chính phủ

Nợ chính phủ tăng lên có thể suy ra rằng có khả năng chính phủ vỡ nợ cao hơn, điều này dẫn đến lợi tức cao hơn đối với chứng khoán kho bạc để bù đắp cho các nhà đầu tư tiềm năng đối với rủi ro cao hơn. Tác động của điều này đối với người dân là doanh thu thuế sẽ được phân bổ nhiều hơn cho các khoản thanh toán lãi suất cao hơn đối với các nghĩa vụ nợ của chính phủ làm giảm mức sống. Ngược lại, các doanh nghiệp tăng giá hàng hóa và dịch vụ để bù đắp cho chi tiêu của chính phủ bị cắt giảm, và điều này có thể dẫn đến lạm phát.

Các nguồn được liệt kê ở trên thường rơi vào 2 loại lạm phát lớn đó là:

Lạm phát do cầu kéo – Loại lạm phát này xảy ra do sự gia tăng tổng cầu bao gồm các hộ gia đình, chính phủ, người mua nước ngoài và doanh nghiệp.

Lạm phát do chi phí đẩy – Nguồn cung là nguyên nhân gây ra áp lực lạm phát đối với lạm phát do chi phí đẩy. Khi nguồn cung giảm do chi phí sản xuất cao hơn, kết quả là giá cuối cùng cao hơn cho người tiêu dùng.

HẬU QUẢ CỦA LẠM PHÁT

Giá trị của đồng tiền

Hình phạt rõ ràng nhất của lạm phát từ quan điểm của người tiêu dùng là chi phí hàng hóa và dịch vụ cao hơn. Điều này có nghĩa là giá trị của đồng tiền giảm xuống vì các cá nhân giờ đây có thể mua ít hàng hóa và dịch vụ hơn với cùng một số tiền trước khi lạm phát gia tăng.

khoảng cách giàu nghèo

Sự phân bổ áp lực lạm phát không công bằng giữa các cá nhân có thể dẫn đến những thay đổi về của cải. Ví dụ, các cá nhân có khoản vay trong thời kỳ lạm phát cao sẽ được hưởng lợi vì giá trị thực của các khoản trả nợ của họ sẽ giảm theo thời gian trong khi những người khác thì không.

Biến động lạm phát

Dữ liệu lạm phát dao động hoặc thất thường làm phức tạp hoạt động kinh doanh vì các doanh nghiệp không biết định giá ở đâu và điều này có thể có tác động tiêu cực đến nền kinh tế khi cả doanh nghiệp và người tiêu dùng điều chỉnh theo tỷ lệ lạm phát cao hơn. Các giao dịch kinh doanh dài hạn cũng sẽ phải chịu chi phí cao hơn do lạm phát biến động gây ra, điều này có thể làm giảm niềm tin của nhà đầu tư nước ngoài.

Các ngân hàng trung ương sử dụng Lạm phát mục tiêu

Lạm phát mục tiêu khá đơn giản về mặt lý thuyết liên quan đến việc ngân hàng trung ương đặt mục tiêu lạm phát cụ thể theo tỷ lệ phần trăm. Chiến lược này đạt được bằng cách thao túng chính sách tiền tệ.

Mục tiêu của lạm phát mục tiêu cho phép các ngân hàng trung ương cùng với công chúng có sự rõ ràng hơn về các kỳ vọng trong tương lai. Lý do đằng sau lạm phát mục tiêu là sự kiểm soát liên quan đến sự ổn định giá cả, và sự ổn định giá cả có thể đạt được bằng cách kiểm soát lạm phát.

Nói chung, mục tiêu lạm phát 1% – 2% là quen thuộc vì nó cho phép các chính phủ và ngân hàng trung ương linh hoạt ở mức cơ sở thấp này.

Theo nguyên tắc thông thường, bất kỳ sai lệch nào lớn hơn 1% ở cả 2 bên của con số mục tiêu đều là nguyên nhân gây lo ngại và thường dẫn đến can thiệp chính sách.

Chính phủ kiểm soát lạm phát như thế nào?

Có nhiều cách chính phủ thực hiện để kiểm soát lạm phát có thể có tác động dây chuyền (tích cực và tiêu cực) đối với nền kinh tế tùy thuộc vào điều kiện kinh tế hiện tại. Cách phổ biến nhất là thông qua chính sách thắt chặt tiền tệ được các ngân hàng trung ương sử dụng để kiềm chế lạm phát bằng cách hạn chế thanh khoản. Điều này đạt được thông qua 3 con đường chính:

- Giảm cung tiền

Giảm cung tiền chỉ đơn giản là mang lại cho người tiêu dùng ít tiền hơn để chi tiêu tổng thể và sẽ giúp hạn chế lạm phát. Một cách có thể thực hiện được điều này là tăng lãi suất thanh toán trái phiếu chính phủ, điều này có thể thu hút nhiều nhà đầu tư mua trái phiếu hơn.

- Ràng buộc dự trữ

Hạn chế số tiền ngân hàng được phép giữ có thể ảnh hưởng đến số tiền được cho người tiêu dùng vay. Nghĩa là, nếu các ngân hàng được yêu cầu giữ lượng tiền cao hơn như một ngưỡng pháp lý, thì tự nhiên các ngân hàng sẽ có ít tiền hơn để cho vay. Điều này sẽ làm giảm chi tiêu của người tiêu dùng.

- Tăng lãi suất

Lãi suất cao hơn dẫn đến ít cá nhân sẵn sàng vay hơn và do đó dẫn đến giảm chi tiêu. Ngoài ra còn có chi phí cơ hội lớn hơn khi đầu tư vốn vào một doanh nghiệp do tỷ lệ hoàn vốn cao hơn có thể có được thông qua thị trường vốn.

LẠM PHÁT TOÀN CẦU VÀ CÁC MỐI QUAN HỆ CHÍNH

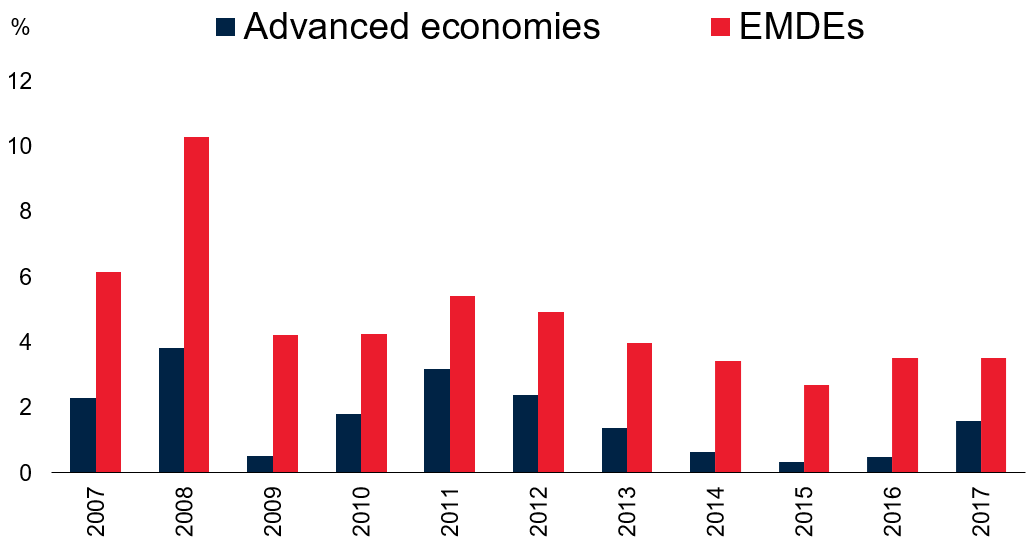

Các nền kinh tế tiên tiến và đang phát triển

Biểu đồ trên cho thấy một mô hình nhất quán và hợp lý, theo đó tỷ lệ lạm phát lịch sử ở các nước phát triển thường thấp hơn so với các nền kinh tế mới nổi và đang phát triển (EMDE). Có 2 lý do chính đằng sau điều này:

EMDE thường có tốc độ tăng trưởng cao hơn, điều này có thể dẫn đến nhu cầu dư thừa.

Nhiều loại tiền tệ dễ bay hơi hiện diện ở nhiều EMDE khiến việc quản lý chính sách tiền tệ của các ngân hàng trung ương trở nên khó khăn hơn so với ở các nền kinh tế tiên tiến.

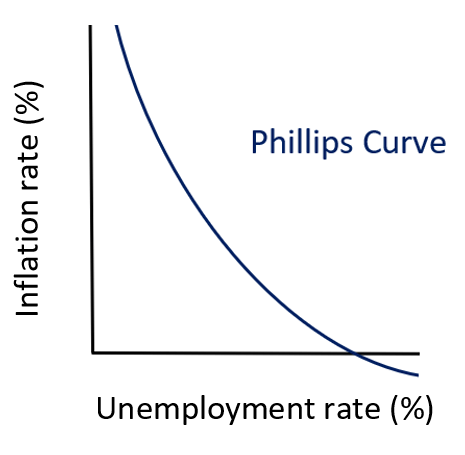

ĐƯỜNG CONG PHILLIPS

Mối quan hệ lịch sử giữa thất nghiệp và lạm phát phần lớn là nghịch đảo, nghĩa là mức độ thất nghiệp cao tương quan với lạm phát thấp hơn và ngược lại. Lý do tại sao mối quan hệ nghịch đảo tồn tại được giải thích tốt nhất với kinh tế học cơ bản.

Ví dụ, sự gia tăng tổng cầu là hậu quả của lạm phát do cầu kéo, dẫn đến giá hàng hóa và dịch vụ cao hơn và tỷ lệ thất nghiệp thấp hơn. Tỷ lệ thất nghiệp thấp hơn này có nghĩa là có nhiều thu nhập hơn trong nền kinh tế để chi tiêu cho hàng hóa và dịch vụ. Cả 2 yếu tố đều có tác động thường xuyên lên nhau và được thể hiện tốt nhất bằng Đường cong Phillips cơ bản (xem biểu đồ bên dưới).

LẠM PHÁT: KẾT LUẬN

Lạm phát là một công cụ kinh tế quan trọng từ góc độ kinh tế vĩ mô nhưng cũng có thể mạnh mẽ nếu được hiểu và thực hiện trong chiến lược giao dịch vì dữ liệu lạm phát có thể gây ra thay đổi về giá ở nhiều thị trường tài chính.

Mạnh Hùng – Biên tập & dịch nội dung, theo Ngân hàng Thế giới

Mô tả: CSGVN.COM không phải một tổ chức đầu tư hoặc kêu gọi, tư vấn đầu tư tài chính hay môi giới chứng khoán. Giao dịch tài chính có mức độ rủi ro cao đối với vốn của bạn và bạn chỉ nên giao dịch với số tiền mà bạn có thể mất. Giao dịch tài chính có thể không phù hợp với tất cả các nhà đầu tư, vì vậy hãy đảm bảo rằng bạn hiểu đầy đủ các rủi ro liên quan và tìm kiếm lời khuyên độc lập nếu cần. Tất cả các tài liệu trên trang CSGVN.COM của chúng tôi chỉ nhằm các mục đích tổng hợp tài liệu/cung cấp thông tin khách quan, và không bao gồm cũng không được coi là bao gồm các tư vấn tài chính, đầu tư, giao dịch, khuyến nghị giao dịch, một lời chào mời, hoặc là một sự xúi giục giao dịch các sản phẩm tài chính. CSGVN.COM duy trì hoạt động dựa trên chi phí quảng cáo của các "nhãn hàng"; những quảng cáo được yêu cầu đều được kiểm duyệt để chắc chắn rằng không độc hại với người dùng. Tuy nhiên người dùng cũng nên tìm hiểu và cân nhắc kỹ lưỡng trước khi sử dụng bất kỳ dịch vụ nào tại bất kỳ nơi đâu trên Thế giới. Nếu có bất kỳ nội dung khách quan hoặc hoạt động vi phạm hiến pháp, pháp luật Việt Nam thì CSGVN.COM sẽ đóng cửa website ngay lập tức khi có yêu cầu của Nhà nước.